【e-Tax】サルでも解る「確定申告」について【暗号資産/仮想通貨/医療控除/副業】

さあ、今日も戯れ言《

この記事は2022年2月20日が初アップだ

もの凄く簡単に考えてみる

僕は2021年に心臓の手術および割と高額な薬を購入しているので、今年は令和3年度の「医療控除」を行う必要が生じた。いや、別にやらなくても罰則は発生しないのだが、やらなければ2022年度の住民税が安くならない。僕が損をするのである。

医療控除は年末調整では申請されないのだ。

――というわけで、超大雑把だが確定申告について、分かり易くまとめてみた。

- 収入(所得)

- 控除

- 源泉徴収

この3つを把握しておけば、だいたいはオッケーである—―と思う。

勤め先からのサラリーしか収入がない人は、収入は「給与所得」のみで、=所得税は給与だけにかかる、になる。年末調整によって所属会社の経理より「任意加入保険や住宅ローン、その他の様々な支出などから生じる(基礎控除以外の)控除」の計算と申告および「源泉徴収」されており、来年度の住民税も決まる。

なお、住民税(所得税とは違い税務署からの徴収ではない)はサラリーマンの場合、給与から天引きが普通であるが、副業や副収入により「住民税が激増する」人は天引きではなく、自分で役所に納税する事も可能だ。

控除とは、まあ、ぶっちゃけ「色々と支出した際にゲットできる得々ポイント」と解釈しておいて、大きく間違ってはいないだろう。

源泉徴収は、あらかじめ所得から引かれている税金の天引き額でいいと思う。

この源泉徴収は「本来の税金より少し多目」というのがミソである。そんでもって、逆に「源泉徴収なし」で受け取った所得については、確定申告にて納税しなければならない。

必要最低限の書類

源泉徴収票

これを所持・保管しておかなければ、大問題になる。国税庁の「確定申告書等作成コーナー」にて、源泉徴収の額を入力するのだが、この源泉徴収票が証明になるのだ。

なお、Amazonアソシエイトは12万円の支払額を超えると、自動的に10%が源泉徴収されてしまう。支払い履歴に記録(表示)されるのでそれをスクショすればオーケーだ。逆にGoogleアドセンスは源泉徴収されないので、副収入の総額20万円を超えていると確実に「所得税」を支払いである。

経費に使った領収書

これも絶対に必要だ。例外は後述する「暗号資産(仮想通貨)」の元金(経費)くらいか。この元金は取引所の履歴と通帳にバッチリと電子データとして記録が残るので、誤魔化しようがない。申告を忘れると確実に脱税扱いだ。年度ごとに区切ってスクショしておく方が良いだろう。

確定申告が大変、とヒイヒイ言っている人は、節税の為に「事細かく領収書とレシートをとり」経費として計上している人だ。特にレシートは経費として計上する為には、詳細な証明が必要だろう。

ぶっちゃけ、経費を大雑把に最低限だけ入力するのならば、確定申告は30分も掛からない。それくらい簡単だった。

収入証明書

実は「源泉徴収票」も収入証明書の一種だ。

収入を過少申告(および申告漏れ)していない証明の為に必要になる。「給与明細書」「賞与明細書」も使用できる。たとえばアフィリエイトによる収入ならばサイトの「支払い履歴」のスクショでオーケー。暗号資産や株取引の利益は、通帳の履歴で大丈夫だろう。

ぶっちゃけ、総収入が数千万クラスだったり、大掛かりな事業所得とか不明瞭な大金の振り込みとか、怪しさ満点な金の動きがなければ、電子申請の場合だと全部がキッチリなくても問題になるとは思えない。少額の申告ミスを突っつくほど税務署も暇ではないだろうから。数十万円規模になると、流石に見逃さないと思うが。

e-Taxを利用すると、これ等の原本書類の提出を省略できる

ただし、作成して5年は保管しておく必要がある。

納税額が大きい人ほど税務署のチェックが厳しい筈だから、揃えるべき書類はキッチリと揃えておく方が賢明だ。

副収入の利益20万円未満の場合、なぜ確定申告が不要なのか

確定申告しようと思えばできる。

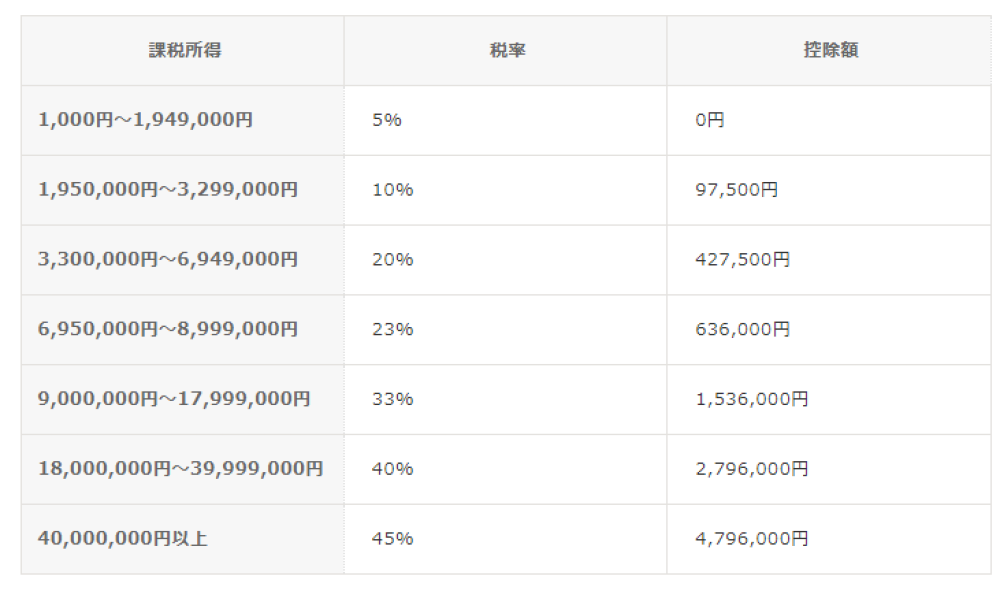

ただし、利益(収入ー経費)が20万円未満だと、税率0%で控除0なのだ。

で、年間20万円未満の利益の場合、「給与所得(本収入)+副収入(20万円未満)」に総収入がアップしたとしても、住民税(の再計算)に与える影響は少ない。給与所得における源泉徴収額が大きく、納税とは逆に還付金が発生するかもしれないが、それにしても少額なのは間違いないであろう。

なので申告しなくてもいいよ、という理屈だ。

スポンサーリンク

実際にやってみた

アカウントを所得してログイン

マイナンバーカードがあれば、非常にスムーズに行える。PCに読み込ませる専用のICリーダーを購入しなければならないけれど。

逆にマイナンバーカードがない(マイナンバーカードは申請から発行まで約一ヵ月かかる)場合は、以下の手順になる。

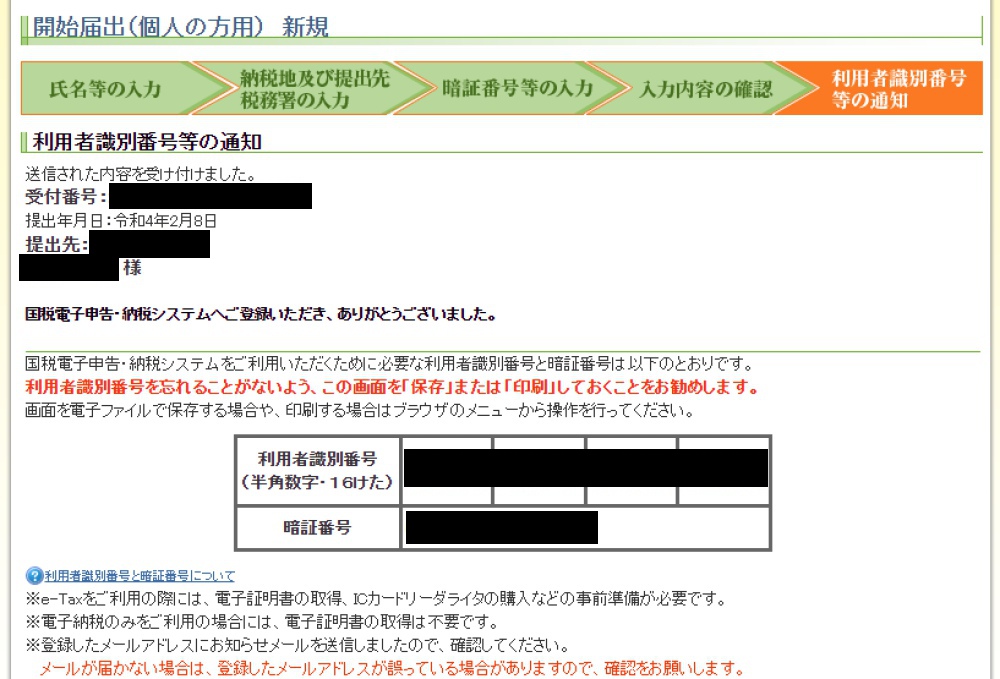

僕ならば「開始届出(個人の方用)新規」画面だ。

- 利用者識別番号(とパスワード)を登録

※注意点は入力データにある職業(事業内容)欄で、本業が正社員・契約社員・派遣社員・アルバイト社員の場合は全て「会社員」となる - 確認メールが来るので、ゲットした利用者識別番号を再認識させる

- しかし、そのままではログインできない

- 納税する税務署へ出向き、本人確認して職員にロックを解除してもらう

※「ID・パスワード方式の届出完了通知」なる安っぽい書類(失礼! 一応は大事に保管する必要があります)ももらえる - 晴れてログインできる様になる

操作そのものは非常に簡単であるが、マイナンバーカードがないと1回は最寄りの税務署に行く必要があるのが面倒だ。本人確認の方法は、税務署のパソコンで利用者識別番号の画面まで自力で到達(つまり自宅作業をもう1回だけ繰り返す)して、職員さんを呼んで免許証などを提示。で、問題なしならば職員さんがその場でロックを解除、「ID・パスワード方式の届出完了通知」をプリントアウトして手渡ししてくれる、という流れである。待ち時間は長かったが、たったの2分で終わった。

てっきり専用の申請書類に必要事項(利用者識別番号、パスワード等)を記載して、免許証を添えて窓口に提出――だと想像していたのに、めっさ拍子抜けだ。

「確定申告等作成コーナー」でデータを作成

必要なデータ入力自体は簡単な部類だ。

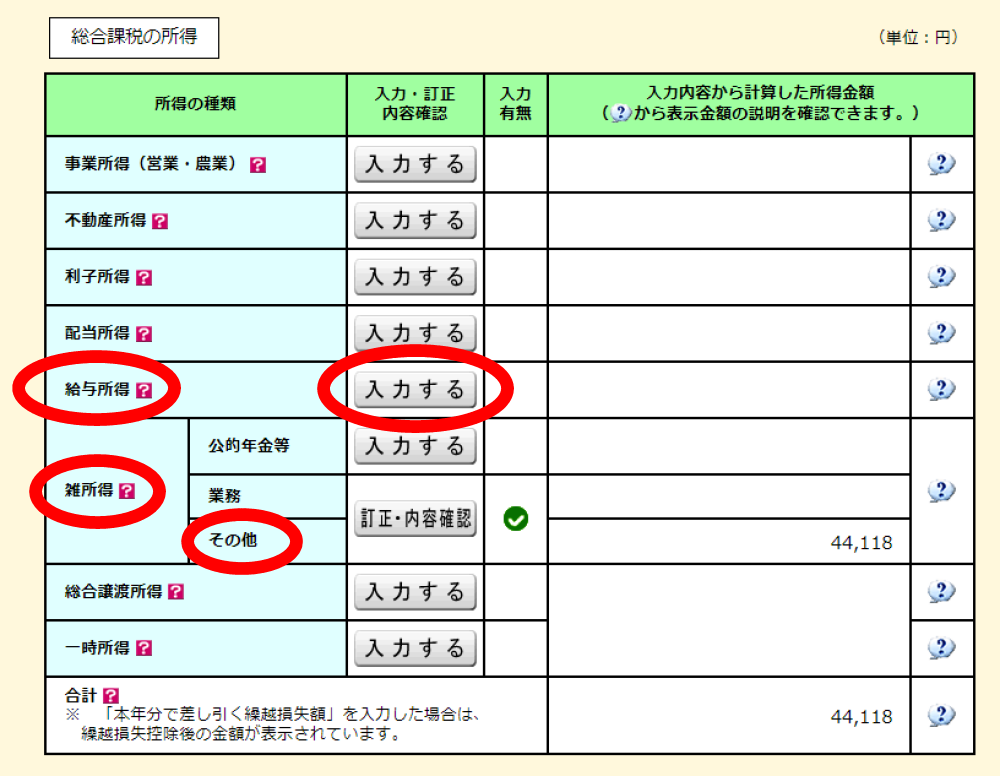

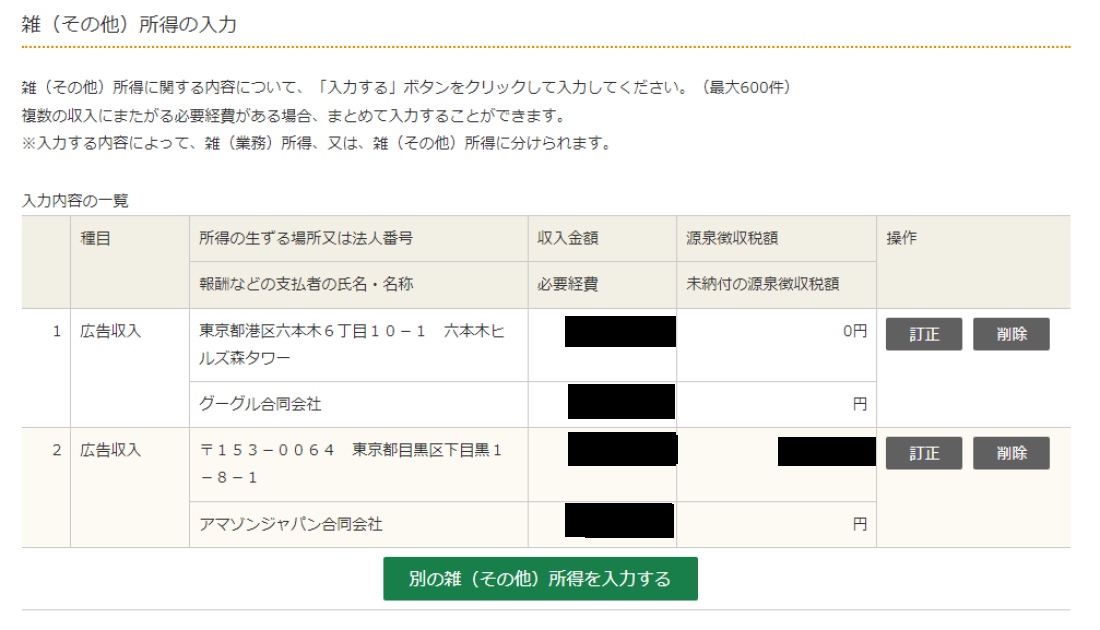

たとえば、収入だとこんな感じ。

たとえば、GoogleアドセンスとAmazonアソシエイトの収入は「雑所得⇒その他」になる。開業届を出していないので事業所得にはならない。

とにかく入力していく。

ひたすら足し算だ。

医療控除の項目だと、入力パターンが複数用意されている。

1:医療を受けた人・病院ごとに入力

2:医療集計フォームに入力して利用

3:医療費の合計額のみを入力

もっとも節税できるのが「3」である。交通費まで細かく計上できる。しかし、全ての金額をまとめた証明書類を郵送しなければならない。ハッキリ言って面倒である。

そして「2」も面倒だ。

――というわけで「交通費などは計上できない」というデメリットはあるが「1」にした。領収書の足し算だけで事足りる。そして領収書を5年間保管すればオーケーだ。

収入と支出を打ち込めば結果が算出される

還付金の表示(還付される金額は――)

か

納付する金額(納付する金額は――)

暗号資産(仮想通貨)の税金

令和3年度の時点で「雑所得-仮想通貨」カテゴリだ。

「同一の取引所」かつ「同一銘柄」のみ損益通算が可能な入力フォームであった。

A取引所でCコインの損益

A取引所でDコインの損益

B取引緒でCコインの損益

この3つは合算して損益通算できない。

それぞれは損益通算できる。

よって――

A取引所でCコインの損益=元金(経費)α

A取引所でDコインの損益=元金(経費)β

B取引緒でCコインの損益=元金(経費)∂

と 別々に考えておく必要がある。

例を挙げると、

- 全財産1000万円を元金にする

- A取引所のCコインで2000万円に増やす(1000万円の利益)

- その2000万円をA取引所でDコインに替える

- Dコインが暴落し、元金が0円に(2000万円の損失)

この場合だと、元金(全財産)はスッカラカンなのであるが、2で生じた1000万円の利益に対する税金だけは納税しなければならない。A取引所トータルで損益通算してマイナス1000万円(だから納税しなくて良い)にはならないのである。1000万円の利益(課税対象)とマイナス2000万円(申告対象外)は、損益通算できずに別だ。つまり元金0ではなく納税分だけ借金(赤字)ができてしまう。

同じ理屈で、A取引所のCコインで1000万円の利益、B取引所では同じCコインで1000万円の損益、だからCコインで損益通算0とはいかない。A取引所での1000万円のプラスにだけ納税義務が生じる。

で、基本中の基本であるのだが、「利益確定」はコインを現金に戻した時か、コインから別のコインに換金した時のみ。

要は暗号資産のままホールドしておけば課税対象にはならない。その反面、年を跨いでホールドすると元金を経費として計上できなくなる。元金(経費)は繰り越せない。つまり、翌年に暗号資産を現金化すると全額が利益換算になるので要注意だ。

これ等の点だけを把握しておけば、暗号資産のトレードも恐くないと思う。